เงินเฟ้อกัดกินเงิน: คนไทยต้องทำอย่างไรให้รอด?

ภาวะ เงินเฟ้อกัดกินเงิน: คนไทยต้องทำอย่างไรให้รอด? กลายเป็นคำถามสำคัญที่สะท้อนความกังวลต่อสถานการณ์ค่าครองชีพที่สูงขึ้นอย่างต่อเนื่อง แม้ตัวเลขเงินเฟ้อโดยรวมจะชะลอตัวลง แต่อำนาจซื้อที่ลดลงส่งผลกระทบโดยตรงต่อการใช้ชีวิตประจำวัน ทำให้การวางแผนการเงินอย่างรอบคอบเป็นสิ่งจำเป็นอย่างยิ่งเพื่อรักษาความมั่นคงทางการเงินในระยะยาว

สรุปประเด็นสำคัญ

- สถานการณ์เงินเฟ้อไทย: แม้อัตราเงินเฟ้อทั่วไปในเดือนมิถุนายน 2025 จะหดตัว แต่ราคาสินค้าอุปโภคบริโภคที่จำเป็นหลายรายการยังคงปรับตัวสูงขึ้น สะท้อนว่าภาระค่าครองชีพยังคงเป็นปัญหาสำคัญ

- การลงทุนคือทางออก: การลงทุนในสินทรัพย์ที่ให้ผลตอบแทนสูงกว่าอัตราเงินเฟ้อ เช่น หุ้น หรือกองทุนรวม เป็นกลยุทธ์สำคัญในการรักษามูลค่าของเงิน

- การจัดการหนี้สิน: ในภาวะที่อัตราดอกเบี้ยมีแนวโน้มปรับสูงขึ้น การเร่งชำระคืนหนี้หรือพิจารณารีไฟแนนซ์ สามารถช่วยลดภาระทางการเงินได้อย่างมีนัยสำคัญ

- การควบคุมรายจ่าย: การทบทวนและลดค่าใช้จ่ายที่ไม่จำเป็น ควบคู่ไปกับการเลือกซื้อสินค้าที่คุ้มค่า เป็นวิธีการพื้นฐานแต่มีประสิทธิภาพในการรับมือกับค่าครองชีพที่สูงขึ้น

- การติดตามข้อมูลข่าวสาร: การเฝ้าระวังและทำความเข้าใจสถานการณ์เศรษฐกิจอย่างใกล้ชิด ช่วยให้สามารถปรับเปลี่ยนแผนการเงินและการลงทุนได้อย่างทันท่วงที

บทนำสู่ภาวะเงินเฟ้อที่ส่งผลกระทบต่อคนไทย

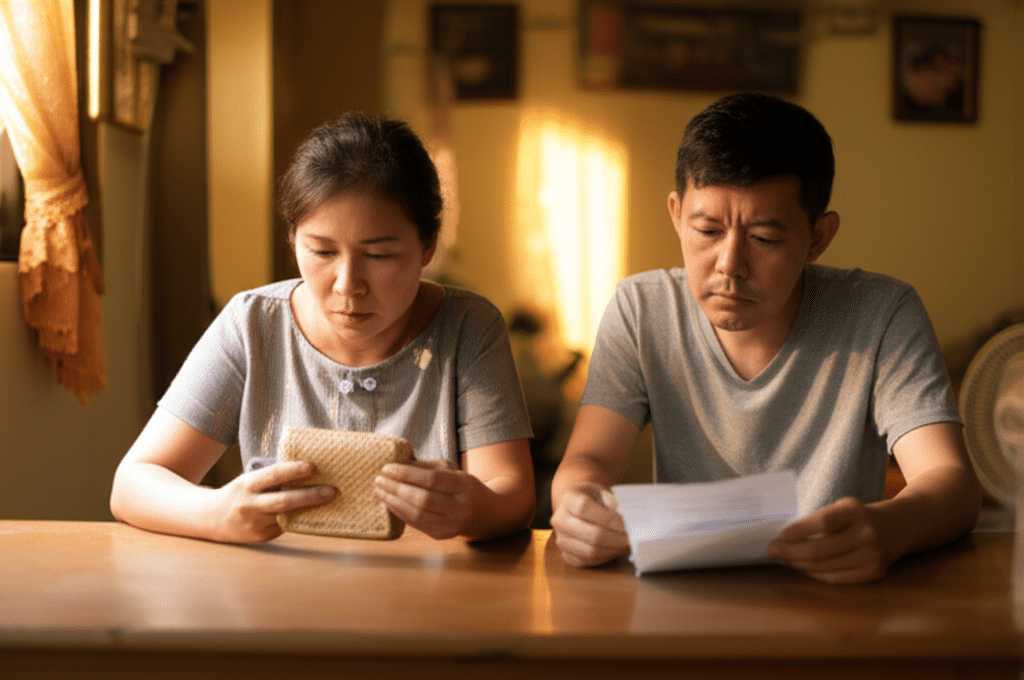

ภาวะเงินเฟ้อคือการที่ระดับราคาสินค้าและบริการโดยทั่วไปเพิ่มสูงขึ้นอย่างต่อเนื่องในช่วงเวลาหนึ่ง ซึ่งส่งผลโดยตรงต่ออำนาจซื้อของเงินตรา ทำให้เงินจำนวนเท่าเดิมสามารถซื้อสินค้าและบริการได้น้อยลง สำหรับคนไทย สถานการณ์ที่ เงินเฟ้อกัดกินเงิน ไม่ใช่เรื่องไกลตัวอีกต่อไป แต่เป็นความจริงที่ทุกคนต้องเผชิญในชีวิตประจำวัน ตั้งแต่ราคาอาหาร พลังงาน ไปจนถึงค่าใช้จ่ายในการเดินทาง ล้วนได้รับผลกระทบจากปรากฏการณ์นี้

ความสำคัญของการทำความเข้าใจและเตรียมพร้อมรับมือกับภาวะเงินเฟ้อจึงเพิ่มขึ้นอย่างมาก โดยเฉพาะอย่างยิ่งสำหรับกลุ่มคนวัยทำงานและผู้ที่กำลังสร้างความมั่นคงทางการเงิน การปล่อยให้เงินออมหรือรายได้ถูกลดทอนมูลค่าลงไปเรื่อยๆ โดยไม่มีการวางแผนป้องกัน อาจนำไปสู่ปัญหาทางการเงินในอนาคตได้ ดังนั้น การศึกษาเทคนิคการเงินและกลยุทธ์การบริหารจัดการสินทรัพย์จึงเป็นทักษะที่จำเป็นสำหรับทุกคนในยุคเศรษฐกิจปัจจุบัน เพื่อให้สามารถนำพาตนเองและครอบครัวให้ผ่านพ้นช่วงเวลาที่ท้าทายนี้ไปได้

สถานการณ์เงินเฟ้อในประเทศไทย: ภาพรวมและแนวโน้ม

ข้อมูลล่าสุดและตัวเลขคาดการณ์

ข้อมูลล่าสุดชี้ให้เห็นว่าอัตราเงินเฟ้อทั่วไปของไทยในเดือนมิถุนายน 2025 มีการหดตัวต่อเนื่องเป็นเดือนที่สาม อย่างไรก็ตาม สถานการณ์ดังกล่าวยังไม่สามารถสรุปได้ว่าเป็นภาวะเงินฝืด เนื่องจากราคาสินค้าในหมวดที่จำเป็นต่อการบริโภคของครัวเรือนหลายรายการยังคงปรับตัวสูงขึ้นอย่างต่อเนื่อง สิ่งนี้สะท้อนให้เห็นว่าภาระค่าครองชีพของประชาชนยังคงอยู่ในระดับสูง แม้ว่าตัวเลขภาพรวมจะดูดีขึ้นก็ตาม

สำหรับแนวโน้มในปี 2025 คาดการณ์ว่าอัตราเงินเฟ้อโดยรวมจะอยู่ที่ประมาณ 0.3% ซึ่งเป็นระดับที่ค่อนข้างต่ำ ปัจจัยหลักที่ช่วยบรรเทาแรงกดดันด้านเงินเฟ้อคือราคาพลังงานที่ปรับตัวลดลง ประกอบกับการนำเข้าสินค้าราคาถูกจากประเทศจีน อย่างไรก็ตาม ภาวะเศรษฐกิจไทยยังคงมีความไม่แน่นอนสูง และความเสี่ยงจากปัจจัยภายนอกยังคงมีอยู่ ทำให้การวางแผนรับมือกับความผันผวนยังคงเป็นสิ่งสำคัญ

ปัจจัยที่ส่งผลต่ออัตราเงินเฟ้อไทย

ปัจจัยที่มีอิทธิพลต่ออัตราเงินเฟ้อในประเทศไทยมีความซับซ้อนและเชื่อมโยงกันหลายมิติ สามารถแบ่งออกเป็นปัจจัยหลักๆ ได้ดังนี้:

- ราคาพลังงาน: ราคาพลังงานโลก โดยเฉพาะราคาน้ำมันดิบ มีผลโดยตรงต่อต้นทุนการผลิตและการขนส่งในประเทศ เมื่อราคาพลังงานสูงขึ้น ย่อมส่งผลให้ราคาสินค้าและบริการโดยรวมปรับตัวสูงขึ้นตามไปด้วย

- ต้นทุนวัตถุดิบและการนำเข้า: การเปลี่ยนแปลงของอัตราแลกเปลี่ยนและราคาสินค้าโภคภัณฑ์ในตลาดโลกส่งผลต่อต้นทุนการนำเข้าวัตถุดิบเพื่อการผลิต การนำเข้าสินค้าราคาถูกจากต่างประเทศ เช่น จีน อาจช่วยลดแรงกดดันเงินเฟ้อได้ในบางกลุ่มสินค้า

- อุปสงค์และอุปทานภายในประเทศ: การฟื้นตัวของภาคการท่องเที่ยวและการบริโภคภายในประเทศสามารถกระตุ้นให้เกิดแรงกดดันเงินเฟ้อด้านอุปสงค์ได้ ในขณะที่ปัญหาภัยแล้งหรืออุทกภัยอาจส่งผลกระทบต่ออุปทานสินค้าเกษตรและทำให้ราคาสูงขึ้น

- นโยบายการเงินของธนาคารแห่งประเทศไทย: การปรับขึ้นหรือลงของอัตราดอกเบี้ยนโยบายเป็นเครื่องมือสำคัญในการควบคุมเงินเฟ้อ การขึ้นดอกเบี้ยมักใช้เพื่อชะลอความร้อนแรงของเศรษฐกิจและควบคุมเงินเฟ้อ ในทางกลับกัน การลดดอกเบี้ยมีจุดประสงค์เพื่อกระตุ้นเศรษฐกิจ

กลยุทธ์เอาตัวรอดในยุคที่เงินเฟ้อกัดกินเงิน

เมื่อเผชิญกับสถานการณ์ที่อำนาจซื้อลดลง การปรับตัวและวางแผนทางการเงินอย่างมีกลยุทธ์เป็นกุญแจสำคัญที่จะช่วยให้รอดพ้นจากวิกฤต การบริหารเงินอย่างชาญฉลาดไม่ได้หมายถึงการประหยัดเพียงอย่างเดียว แต่ยังรวมถึงการสร้างความมั่งคั่งและปกป้องมูลค่าของสินทรัพย์ที่มีอยู่ด้วย

การวางแผนการเงินและการลงทุนที่รอบคอบ การเร่งลดภาระหนี้ และการติดตามสถานการณ์อย่างต่อเนื่อง คือหัวใจสำคัญที่ช่วยให้คนไทยฝ่าวิกฤตเงินเฟ้อได้อย่างมั่นคงในระยะยาว

การวางแผนการลงทุนเพื่อสร้างผลตอบแทนที่สูงกว่าเงินเฟ้อ

การปล่อยเงินไว้ในบัญชีออมทรัพย์เพียงอย่างเดียวในช่วงเงินเฟ้อสูง เท่ากับเป็นการปล่อยให้มูลค่าของเงินลดลงทุกวัน กลยุทธ์ที่สำคัญที่สุดคือการนำเงินไปลงทุนในสินทรัพย์ที่คาดว่าจะให้ผลตอบแทนสูงกว่าอัตราเงินเฟ้อ เพื่อรักษามูลค่าและสร้างความเติบโตให้กับพอร์ตการลงทุน

สินทรัพย์ที่น่าสนใจ ได้แก่:

- หุ้น (Stocks): การลงทุนในหุ้นของบริษัทที่มีพื้นฐานแข็งแกร่งและมีศักยภาพในการเติบโต สามารถสร้างผลตอบแทนที่สูงในระยะยาวและช่วยเอาชนะเงินเฟ้อได้

- กองทุนรวม (Mutual Funds): สำหรับผู้ที่ไม่มีเวลาศึกษาหุ้นรายตัว กองทุนรวมเป็นทางเลือกที่ดี โดยมีผู้จัดการกองทุนมืออาชีพคอยดูแลและกระจายการลงทุนในสินทรัพย์หลากหลายประเภทเพื่อลดความเสี่ยง

- ตราสารหนี้ (Bonds): แม้ผลตอบแทนอาจไม่สูงเท่าหุ้น แต่ตราสารหนี้บางประเภทสามารถให้ผลตอบแทนที่น่าพอใจและมีความเสี่ยงต่ำกว่า เหมาะสำหรับการจัดพอร์ตเพื่อสร้างความสมดุล

เทคนิคหนึ่งที่แนะนำสำหรับนักลงทุนมือใหม่คือ การลงทุนแบบถัวเฉลี่ยต้นทุน (Dollar-Cost Averaging: DCA) ซึ่งเป็นการทยอยลงทุนด้วยจำนวนเงินเท่าๆ กันในแต่ละงวดอย่างสม่ำเสมอ วิธีนี้จะช่วยลดความเสี่ยงจากความผันผวนของตลาดได้

เทคนิคการบริหารจัดการหนี้สิน

ในภาวะที่อัตราดอกเบี้ยมีแนวโน้มปรับตัวสูงขึ้นเพื่อควบคุมเงินเฟ้อ ภาระหนี้สิน โดยเฉพาะหนี้ที่มีอัตราดอกเบี้ยลอยตัว เช่น หนี้บ้าน หรือหนี้บัตรเครดิต จะกลายเป็นภาระที่หนักอึ้งขึ้น การบริหารจัดการหนี้สินอย่างมีประสิทธิภาพจึงมีความสำคัญอย่างยิ่ง

แนวทางปฏิบัติที่ควรพิจารณาคือ การเร่งชำระคืนหนี้ โดยเฉพาะหนี้ที่มีอัตราดอกเบี้ยสูงที่สุดก่อน เพื่อลดภาระดอกเบี้ยจ่ายโดยรวม นอกจากนี้ การสำรวจทางเลือกในการ รีไฟแนนซ์ (Refinance) หนี้สินเดิมไปยังสถาบันการเงินที่เสนออัตราดอกเบี้ยต่ำกว่า ก็เป็นอีกวิธีหนึ่งที่ช่วยลดภาระการผ่อนชำระต่อเดือนและประหยัดค่าดอกเบี้ยในระยะยาวได้

การควบคุมรายจ่ายและเพิ่มประสิทธิภาพการใช้เงิน

การปรับเปลี่ยนพฤติกรรมการใช้จ่ายเป็นวิธีรับมือกับค่าครองชีพสูงที่สามารถทำได้ทันที โดยเริ่มต้นจากการทำบัญชีรายรับ-รายจ่าย เพื่อให้เห็นภาพรวมทางการเงินและสามารถระบุได้ว่ามีรายจ่ายส่วนใดที่ไม่จำเป็นและสามารถตัดทอนได้บ้าง

หลักการสำคัญคือการแยกแยะระหว่าง “ความจำเป็น” และ “ความต้องการ” และให้ความสำคัญกับการใช้จ่ายในสิ่งที่จำเป็นก่อน นอกจากนี้ การมองหาสินค้าทดแทนที่มีคุณภาพใกล้เคียงกันแต่ราคาถูกกว่า หรือการใช้ประโยชน์จากโปรโมชันและส่วนลดต่างๆ ก็เป็นเทคนิคการเงินที่ช่วยเพิ่มเงินในกระเป๋าได้ การลดการบริโภคสินค้าฟุ่มเฟือยและวางแผนการซื้อสินค้าชิ้นใหญ่ล่วงหน้า จะช่วยให้การบริหารเงินมีประสิทธิภาพมากขึ้น

ความสำคัญของการติดตามข้อมูลเศรษฐกิจ

สถานการณ์เศรษฐกิจโลกและเศรษฐกิจไทยมีการเปลี่ยนแปลงอยู่ตลอดเวลา การตัดสินใจทางการเงินโดยขาดข้อมูลที่ทันสมัยอาจนำไปสู่ความผิดพลาดได้ การติดตามข่าวสารด้านเศรษฐกิจอย่างสม่ำเสมอ ทั้งเรื่องอัตราเงินเฟ้อ อัตราดอกเบี้ยนโยบาย ทิศทางการลงทุน และนโยบายของภาครัฐ จะช่วยให้สามารถปรับแผนการเงินและการลงทุนได้อย่างเหมาะสมกับสถานการณ์

การมีความรู้ความเข้าใจในสภาวะเศรษฐกิจไม่เพียงแต่ช่วยให้สามารถป้องกันความเสี่ยงได้ดีขึ้น แต่ยังช่วยให้มองเห็นโอกาสใหม่ๆ ในการลงทุนอีกด้วย การปรับเปลี่ยนพอร์ตการลงทุนหรือกลยุทธ์การออมให้สอดคล้องกับแนวโน้มเศรษฐกิจ จะเป็นเกราะป้องกันชั้นดีที่ช่วยให้ผ่านพ้นช่วงเวลาแห่งความไม่แน่นอนไปได้

บทสรุป: การเตรียมความพร้อมเพื่อความมั่นคงทางการเงินในระยะยาว

สรุปได้ว่า ปัญหา เงินเฟ้อกัดกินเงิน เป็นความท้าทายทางเศรษฐกิจที่ส่งผลกระทบต่อชีวิตความเป็นอยู่ของคนไทยทุกคน แม้ว่าสถานการณ์เงินเฟ้อในปัจจุบันอาจมีสัญญาณชะลอตัว แต่ภาระค่าครองชีพที่ยังคงสูงและความไม่แน่นอนของเศรษฐกิจไทยในอนาคต ทำให้การนิ่งนอนใจไม่ใช่ทางเลือกที่ดี

กุญแจสำคัญในการอยู่รอดและสร้างความมั่นคงทางการเงินในยุคนี้ คือการดำเนินการเชิงรุกผ่านการวางแผนที่รอบคอบ ซึ่งประกอบด้วยการลงทุนในสินทรัพย์ที่ให้ผลตอบแทนชนะเงินเฟ้อ การจัดการภาระหนี้สินอย่างชาญฉลาด การควบคุมรายจ่ายอย่างมีวินัย และการติดตามข้อมูลข่าวสารเพื่อปรับกลยุทธ์ให้ทันต่อสถานการณ์ การนำเทคนิคการเงินเหล่านี้ไปปรับใช้ จะเป็นรากฐานที่แข็งแกร่งซึ่งช่วยให้สามารถรักษาและต่อยอดความมั่งคั่งได้ แม้จะต้องเผชิญกับสภาวะเศรษฐกิจที่ผันผวนก็ตาม