เงินสดใกล้หมดค่า? ธปท. เคาะใช้เงินบาทดิจิทัลแล้ว

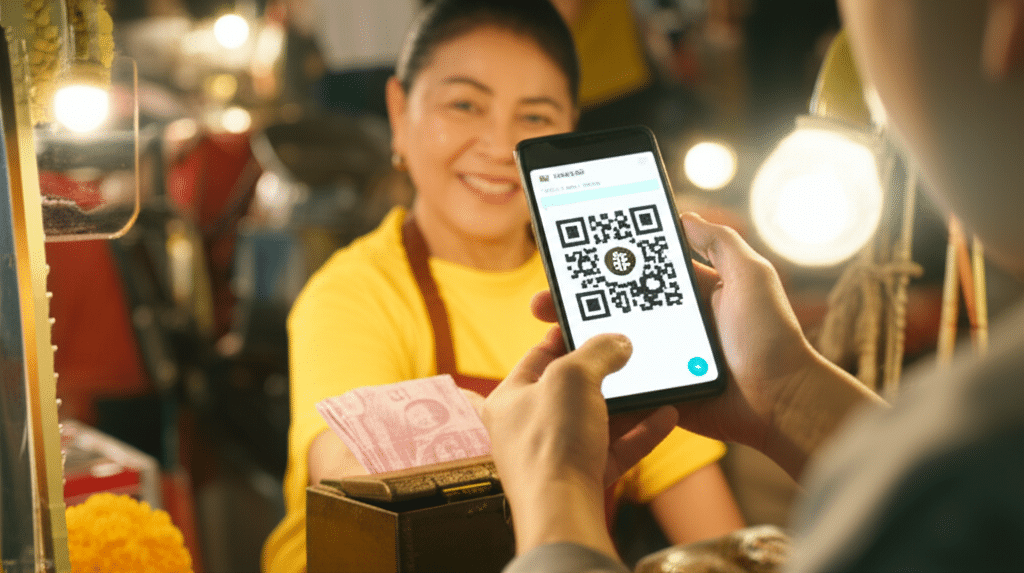

ธนาคารแห่งประเทศไทย (ธปท.) ได้ประกาศเดินหน้าโครงการทดสอบการใช้งานเงินบาทในรูปแบบดิจิทัลสำหรับภาคประชาชนอย่างเป็นทางการ ซึ่งนับเป็นจุดเปลี่ยนครั้งสำคัญของภูมิทัศน์ทางการเงินของประเทศ การพัฒนานี้อาจส่งผลให้บทบาทของเงินสดที่ใช้กันอยู่ในปัจจุบันเปลี่ยนแปลงไปอย่างสิ้นเชิง และนำพาสังคมไทยเข้าใกล้คำว่า “สังคมไร้เงินสด” มากขึ้นในอนาคต

- เงินบาทดิจิทัล หรือ Retail CBDC คือสกุลเงินที่ออกโดยธนาคารกลาง มีสถานะเทียบเท่าธนบัตรและเหรียญกษาปณ์ แต่มาในรูปแบบดิจิทัล

- โครงการนี้มีเป้าหมายเพื่อเพิ่มประสิทธิภาพของระบบการชำระเงิน ลดต้นทุน และรองรับการเติบโตของเศรษฐกิจดิจิทัล

- มีความแตกต่างจากคริปโทเคอร์เรนซีและเงินอิเล็กทรอนิกส์ (e-Money) เนื่องจากมีธนาคารกลางรับรองมูลค่าและความปลอดภัยโดยตรง

- การทดสอบเริ่มขึ้นตั้งแต่กลางปี พ.ศ. 2565 ในวงจำกัด และมีแผนขยายสู่ภาคประชาชนและร้านค้าในลำดับถัดไป

- การเปลี่ยนผ่านนี้มาพร้อมกับประโยชน์และความท้าทายที่ทุกภาคส่วนต้องเตรียมพร้อมรับมือ

ทิศทางใหม่ของระบบการเงินไทย

การที่ธนาคารแห่งประเทศไทยได้เริ่มศึกษาและทดลองใช้ เงินสดใกล้หมดค่า? ธปท. เคาะใช้เงินบาทดิจิทัลแล้ว จึงไม่ใช่เพียงแค่การสร้างสกุลเงินรูปแบบใหม่ แต่คือการวางโครงสร้างพื้นฐานทางการเงินสำหรับอนาคตของประเทศ โครงการนี้เกิดขึ้นท่ามกลางกระแสการเปลี่ยนแปลงทางเทคโนโลยีที่เกิดขึ้นทั่วโลก ซึ่งธนาคารกลางหลายประเทศต่างกำลังศึกษาและพัฒนาสกุลเงินดิจิทัลของตนเอง หรือที่รู้จักในชื่อ Central Bank Digital Currency (CBDC) เพื่อตอบสนองต่อพฤติกรรมของผู้บริโภคที่เปลี่ยนแปลงไป และเพื่อรักษาเสถียรภาพของระบบการเงินในยุคที่สินทรัพย์ดิจิทัลภาคเอกชนเริ่มเข้ามามีบทบาทมากขึ้น

วัตถุประสงค์หลักของการพัฒนาเงินบาทดิจิทัล คือการสร้างช่องทางการชำระเงินที่ปลอดภัย มีประสิทธิภาพ และเข้าถึงได้ง่ายสำหรับประชาชนทุกคน เป็นทางเลือกเพิ่มเติมจากเงินสดและบริการชำระเงินของภาคเอกชนที่มีอยู่ในปัจจุบัน การพัฒนานี้ไม่ได้มุ่งหวังที่จะทดแทนเงินสดหรือบริการทางการเงินเดิมทั้งหมดในทันที แต่เป็นการเตรียมความพร้อมให้ระบบเศรษฐกิจไทยสามารถปรับตัวเข้ากับนวัตกรรมทางการเงินและเทคโนโลยีดิจิทัลได้อย่างราบรื่น อีกทั้งยังเป็นการเพิ่มขีดความสามารถในการแข่งขันของประเทศในเวทีโลก

เจาะลึก Retail CBDC หรือเงินบาทดิจิทัล

เพื่อให้เข้าใจถึงความสำคัญของโครงการนี้ การทำความรู้จักกับแนวคิดพื้นฐานของเงินบาทดิจิทัลจึงเป็นสิ่งจำเป็น โดยเฉพาะอย่างยิ่งความแตกต่างจากเงินดิจิทัลประเภทอื่น ๆ ที่หลายคนอาจคุ้นเคยอยู่แล้ว

นิยามและความสำคัญของเงินบาทดิจิทัล

เงินบาทดิจิทัล หรือ Retail CBDC คือ เงินบาทในรูปแบบดิจิทัลที่ออกโดยธนาคารแห่งประเทศไทย มีคุณสมบัติเทียบเท่ากับธนบัตรที่จับต้องได้ทุกประการ กล่าวคือ เป็นหนี้สินของธนาคารกลาง สามารถใช้ชำระหนี้ได้ตามกฎหมาย และมีมูลค่าคงที่เสมอ โดย 1 บาทดิจิทัล จะมีค่าเท่ากับ 1 บาทของเงินสดเสมอ การมีอยู่ของเงินบาทดิจิทัลจึงเปรียบเสมือนการที่ประชาชนสามารถถือเงินที่ออกโดยธนาคารกลางได้โดยตรงในรูปแบบดิจิทัล ผ่านกระเป๋าเงินอิเล็กทรอนิกส์ (Wallet) โดยไม่ต้องผ่านตัวกลางอย่างธนาคารพาณิชย์

สิ่งนี้สร้างความเชื่อมั่นและความปลอดภัยในระดับสูงสุดให้กับผู้ใช้งาน เนื่องจากได้รับการค้ำประกันจากหน่วยงานที่มีความน่าเชื่อถือที่สุดของประเทศ ซึ่งแตกต่างจากเงินฝากในธนาคารพาณิชย์ที่เป็นหนี้สินของธนาคารนั้น ๆ หรือเงินใน e-Wallet ที่เป็นหนี้สินของผู้ให้บริการเอกชน

เปรียบเทียบเงินบาทดิจิทัลกับเงินรูปแบบอื่น

เพื่อสร้างความชัดเจนยิ่งขึ้น การเปรียบเทียบคุณสมบัติของเงินบาทดิจิทัลกับเงินรูปแบบอื่น ๆ ที่ใช้กันอย่างแพร่หลายในปัจจุบันจะช่วยให้เห็นภาพความแตกต่างได้เป็นอย่างดี

| คุณสมบัติ | เงินบาทดิจิทัล (CBDC) | คริปโทเคอร์เรนซี (เช่น Bitcoin) | เงินอิเล็กทรอนิกส์ (e-Money) |

|---|---|---|---|

| ผู้ออกสกุลเงิน | ธนาคารแห่งประเทศไทย (ธนาคารกลาง) | ภาคเอกชน (ระบบกระจายศูนย์) | ภาคเอกชน (ผู้ให้บริการที่ได้รับอนุญาต) |

| สถานะทางกฎหมาย | สามารถชำระหนี้ได้ตามกฎหมาย | ไม่สามารถชำระหนี้ได้ตามกฎหมาย (เป็นสินทรัพย์ดิจิทัล) | ใช้ชำระค่าสินค้า/บริการในวงจำกัดตามที่ตกลง |

| เสถียรภาพของมูลค่า | มีมูลค่าคงที่ (1 บาทดิจิทัล = 1 บาท) | มีความผันผวนสูง อิงตามกลไกตลาด | มีมูลค่าคงที่ อ้างอิงตามเงินบาท |

| รูปแบบหนี้สิน | เป็นหนี้สินของธนาคารกลาง | ไม่ใช่หนี้สินของใคร | เป็นหนี้สินของผู้ให้บริการเอกชน |

| เทคโนโลยีพื้นฐาน | เทคโนโลยีการประมวลผลแบบกระจายศูนย์ (DLT) เช่น บล็อกเชน | เทคโนโลยีบล็อกเชน | ระบบฐานข้อมูลแบบรวมศูนย์ |

จากตารางจะเห็นได้ว่า จุดเด่นที่สุดของเงินบาทดิจิทัลคือการเป็น สกุลเงินดิจิทัล ที่มีความปลอดภัยและเสถียรภาพสูงสุด เนื่องจากมีธนาคารกลางเป็นผู้รับรองโดยตรง ทำให้เป็นสื่อกลางในการแลกเปลี่ยนที่น่าเชื่อถือ แตกต่างจากคริปโทเคอร์เรนซีที่มีมูลค่าผันผวนสูงและเหมาะกับการลงทุนมากกว่าการใช้จ่ายในชีวิตประจำวัน ขณะเดียวกันก็มีความแตกต่างจาก e-Money ตรงที่เงินบาทดิจิทัลเป็นเงินของธนาคารกลางโดยตรง ไม่ใช่เพียงการบันทึกมูลค่าไว้กับผู้ให้บริการเอกชน

เทคโนโลยีบล็อกเชน: หัวใจของความปลอดภัย

เบื้องหลังการทำงานของเงินบาทดิจิทัลคือการนำเทคโนโลยีการประมวลผลแบบกระจายศูนย์ (Distributed Ledger Technology: DLT) ซึ่งบล็อกเชน (Blockchain) เป็นหนึ่งในนั้นมาประยุกต์ใช้ เทคโนโลยีนี้มีจุดเด่นในเรื่องความปลอดภัย ความโปร่งใส และความยากต่อการปลอมแปลงแก้ไขข้อมูล เนื่องจากธุรกรรมทุกรายการจะถูกบันทึกและตรวจสอบโดยเครือข่ายคอมพิวเตอร์ที่เชื่อมโยงกัน ทำให้การทำธุรกรรมมีความน่าเชื่อถือและสามารถตรวจสอบย้อนหลังได้

การใช้เทคโนโลยีดังกล่าวจะช่วยให้การโอนเงินบาทดิจิทัลสามารถทำได้อย่างรวดเร็วและมีต้นทุนต่ำลง เนื่องจากสามารถตัดขั้นตอนของตัวกลางบางส่วนออกไปได้ ส่งผลให้ระบบการชำระเงินโดยรวมมีประสิทธิภาพสูงขึ้น

แผนการทดสอบและพัฒนาโดยธนาคารแห่งประเทศไทย

ธนาคารแห่งประเทศไทยได้วางแนวทางการพัฒนาเงินบาทดิจิทัลไว้อย่างรอบคอบ โดยแบ่งการทดสอบออกเป็น 2 แนวทางหลัก หรือ “Two-Track Approach” เพื่อให้การศึกษามีความครอบคลุมและสามารถนำไปสู่การใช้งานจริงได้อย่างมีประสิทธิภาพและปลอดภัย

การพัฒนาเงินบาทดิจิทัลไม่ได้มีเป้าหมายเพื่อแข่งขันกับใคร แต่เพื่อเป็นโครงสร้างพื้นฐานที่จะช่วยยกระดับบริการทางการเงินและส่งเสริมนวัตกรรมในระยะยาว

Foundation Track: วางรากฐานการใช้งาน

แนวทางแรกคือ Foundation Track ซึ่งเป็นการทดสอบการใช้งานเงินบาทดิจิทัลในวงจำกัด (Pilot Test) เพื่อประเมินประสิทธิภาพและความปลอดภัยของเทคโนโลยีในการใช้งานพื้นฐาน เช่น การฝาก การถอน และการโอนเงิน โครงการในส่วนนี้ได้เริ่มต้นขึ้นตั้งแต่ช่วงไตรมาสที่ 2 ของปี พ.ศ. 2565 โดยเริ่มจากการทดลองใช้ภายในธนาคารแห่งประเทศไทย ก่อนที่จะขยายวงไปยังสถาบันการเงินที่เข้าร่วมโครงการ และกลุ่มผู้ใช้งานรายย่อยและร้านค้าที่ถูกคัดเลือกจำนวนหนึ่ง

เป้าหมายของ Foundation Track คือการทำความเข้าใจถึงผลกระทบเชิงเทคนิคและเชิงนโยบายที่อาจเกิดขึ้น รวมถึงการรวบรวมความคิดเห็นจากผู้ใช้งานจริงเพื่อนำมาปรับปรุงและพัฒนาระบบให้พร้อมสำหรับการใช้งานในวงกว้างต่อไป การทดสอบนี้จะมุ่งเน้นไปที่การสร้างความมั่นใจว่าระบบสามารถทำงานได้อย่างราบรื่น ปลอดภัย และตอบโจทย์ความต้องการของผู้ใช้งานได้อย่างแท้จริง

Innovation Track: ต่อยอดสู่นวัตกรรม

แนวทางที่สองคือ Innovation Track ซึ่งเป็นการเปิดโอกาสให้ภาคเอกชน นักพัฒนา และผู้ให้บริการทางการเงิน เข้ามาร่วมกันคิดค้นและพัฒนานวัตกรรมหรือกรณีการใช้งาน (Use Case) ใหม่ ๆ บนแพลตฟอร์มของเงินบาทดิจิทัล แนวทางนี้มีลักษณะคล้ายกับการแข่งขัน “CBDC Hackathon” ที่เปิดกว้างให้ผู้สนใจนำเสนอแนวคิดในการต่อยอดบริการทางการเงินให้มีความหลากหลายและตอบโจทย์เฉพาะทางมากขึ้น

ตัวอย่างของนวัตกรรมที่อาจเกิดขึ้นได้ เช่น การสร้าง “เงินที่ตั้งโปรแกรมได้” (Programmable Money) ที่สามารถกำหนดเงื่อนไขการใช้จ่ายได้ เช่น การจ่ายเงินช่วยเหลือจากภาครัฐที่กำหนดให้ใช้ได้กับร้านค้าบางประเภท หรือการโอนเงินระหว่างภาคธุรกิจที่มีเงื่อนไขการชำระเงินที่ซับซ้อน ซึ่งจะช่วยเพิ่มประสิทธิภาพและลดขั้นตอนในการทำธุรกรรมได้อย่างมหาศาล แนวทางนี้จะช่วยปลดล็อกศักยภาพของเงินบาทดิจิทัลและกระตุ้นให้เกิดระบบนิเวศทางการเงินใหม่ ๆ ในอนาคต

ผลกระทบที่คาดว่าจะเกิดขึ้นต่อภาคส่วนต่างๆ

การนำเงินบาทดิจิทัลมาใช้ย่อมส่งผลกระทบในวงกว้างต่อทุกภาคส่วนในสังคม ตั้งแต่ประชาชนรายย่อยไปจนถึงโครงสร้างเศรษฐกิจมหภาค

มุมมองของประชาชนทั่วไป

สำหรับประชาชนทั่วไป ประโยชน์ที่ชัดเจนที่สุดคือความสะดวกสบายและความรวดเร็วในการทำธุรกรรมทางการเงิน สามารถโอนเงินหรือชำระค่าสินค้าและบริการได้ทันทีโดยมีต้นทุนที่ต่ำลง ไม่ต้องเสียเวลาเดินทางไปธนาคารหรือตู้เอทีเอ็ม นอกจากนี้ ยังเป็นการเพิ่มทางเลือกในการเข้าถึงบริการทางการเงิน โดยเฉพาะกลุ่มที่อาจยังเข้าไม่ถึงบริการของธนาคารพาณิชย์ได้อย่างเต็มที่ (Unbanked/Underbanked) ซึ่งจะช่วยลดความเหลื่อมล้ำและส่งเสริมให้เกิดความครอบคลุมทางการเงิน (Financial Inclusion) มากขึ้น

ประโยชน์ต่อภาคธุรกิจและร้านค้า

ภาคธุรกิจและร้านค้าจะได้รับประโยชน์จากการลดต้นทุนที่เกี่ยวข้องกับการบริหารจัดการเงินสด เช่น ค่าใช้จ่ายในการขนส่งเงิน การจัดเก็บ และความเสี่ยงจากการถูกโจรกรรม นอกจากนี้ การชำระเงินผ่านระบบดิจิทัลยังช่วยให้ได้รับเงินเร็วขึ้น เพิ่มสภาพคล่องให้กับธุรกิจ และสามารถตรวจสอบข้อมูลการรับ-จ่ายเงินได้อย่างมีประสิทธิภาพ ซึ่งจะเป็นประโยชน์ต่อการทำบัญชีและการวางแผนทางการเงินในอนาคต สำหรับธุรกิจขนาดเล็กและขนาดกลาง (SMEs) นี่คือโอกาสในการเข้าถึงระบบชำระเงินดิจิทัลที่มีต้นทุนต่ำและปลอดภัย

ภาพใหญ่ของระบบเศรษฐกิจ

ในระดับมหภาค การมีโครงสร้างพื้นฐานการชำระเงินดิจิทัลที่มีประสิทธิภาพจะช่วยลดต้นทุนรวมของระบบเศรษฐกิจที่เกิดจากการพิมพ์และบริหารจัดการธนบัตรและเหรียญกษาปณ์ อีกทั้งยังช่วยให้ภาครัฐสามารถดำเนินนโยบายทางการเงินและการคลังได้อย่างมีประสิทธิภาพมากขึ้น เช่น การจ่ายเงินช่วยเหลือหรือเงินกระตุ้นเศรษฐกิจที่สามารถส่งตรงไปยังประชาชนเป้าหมายได้อย่างรวดเร็วและแม่นยำ การผลักดันให้เกิด สังคมไร้เงินสด ยังช่วยเพิ่มความโปร่งใสและลดปัญหาเศรษฐกิจนอกระบบได้อีกทางหนึ่ง

ความท้าทายในยุคเปลี่ยนผ่านสู่สังคมไร้เงินสด

แม้ว่าเงินบาทดิจิทัลจะมีศักยภาพในการสร้างประโยชน์มากมาย แต่การเปลี่ยนผ่านย่อมมาพร้อมกับความท้าทายและประเด็นที่ต้องพิจารณาอย่างรอบด้าน เพื่อให้การนำมาใช้งานเป็นไปอย่างราบรื่นและไม่สร้างผลกระทบเชิงลบ

ประเด็นความเป็นส่วนตัวและความมั่นคงปลอดภัยทางไซเบอร์

เนื่องจากธุรกรรมทั้งหมดจะถูกบันทึกในรูปแบบดิจิทัล ประเด็นเรื่องความเป็นส่วนตัวของข้อมูล (Data Privacy) จึงมีความสำคัญอย่างยิ่ง การออกแบบระบบจำเป็นต้องสร้างสมดุลระหว่างความสามารถในการตรวจสอบเพื่อป้องกันการกระทำผิดกฎหมาย กับการคุ้มครองข้อมูลส่วนบุคคลของผู้ใช้งาน นอกจากนี้ ระบบยังต้องมีความมั่นคงปลอดภัยทางไซเบอร์ในระดับสูงสุด เพื่อป้องกันการโจมตีจากผู้ไม่หวังดีที่อาจสร้างความเสียหายต่อความเชื่อมั่นและเสถียรภาพของระบบการเงินโดยรวม

ความเหลื่อมล้ำทางดิจิทัลและการเข้าถึง

ความท้าทายที่สำคัญอีกประการหนึ่งคือความเหลื่อมล้ำทางดิจิทัล (Digital Divide) ประชาชนบางกลุ่ม เช่น ผู้สูงอายุ ผู้พิการ หรือผู้ที่อาศัยอยู่ในพื้นที่ห่างไกล อาจไม่มีความคุ้นเคยหรือไม่มีอุปกรณ์ที่จำเป็น (เช่น สมาร์ทโฟน) ในการเข้าถึงบริการทางการเงินดิจิทัล การออกแบบนโยบายและระบบจึงต้องคำนึงถึงคนทุกกลุ่ม เพื่อให้แน่ใจว่าการเปลี่ยนผ่านไปสู่ระบบดิจิทัลจะไม่ทิ้งใครไว้ข้างหลัง และเงินสดยังคงเป็นทางเลือกสำหรับผู้ที่ไม่สะดวกใช้งานระบบดิจิทัลต่อไป

บริบททางเศรษฐกิจและหนี้ครัวเรือน

ในสถานการณ์ที่เศรษฐกิจยังคงเผชิญกับความท้าทาย โดยเฉพาะอย่างยิ่งปัญหาหนี้ครัวเรือนที่อยู่ในระดับสูง การที่การใช้จ่ายผ่านช่องทางดิจิทัลทำได้ง่ายและสะดวกขึ้นอาจส่งผลต่อพฤติกรรมทางการเงินของประชาชน ข้อมูลระบุว่าคนไทยจำนวนไม่น้อยยังคงมีรายจ่ายมากกว่ารายได้และติดอยู่ในกับดักหนี้ ดังนั้น ภาครัฐและหน่วยงานที่เกี่ยวข้องจึงจำเป็นต้องส่งเสริมความรู้ความเข้าใจทางการเงิน (Financial Literacy) ควบคู่ไปกับการพัฒนาระบบ เพื่อให้ประชาชนสามารถใช้ประโยชน์จากเทคโนโลยีได้อย่างมีความรับผิดชอบและไม่ก่อให้เกิดปัญหาหนี้สินรุนแรงขึ้น สถานการณ์เศรษฐกิจในช่วงปี 2568-2569 จะเป็นอีกปัจจัยสำคัญที่ต้องนำมาพิจารณาในการกำหนดช่วงเวลาและขอบเขตของการนำเงินบาทดิจิทัลมาใช้ในวงกว้าง

สรุป: อนาคตการเงินไทยที่ต้องจับตา

โครงการเงินบาทดิจิทัลของธนาคารแห่งประเทศไทยถือเป็นย่างก้าวที่สำคัญในการปฏิรูปโครงสร้างพื้นฐานทางการเงินของประเทศให้พร้อมรับมือกับโลกยุคดิจิทัล การพัฒนานี้ไม่ได้เป็นเพียงการสร้างเงินรูปแบบใหม่ แต่เป็นการวางรากฐานสำหรับนวัตกรรมและบริการทางการเงินที่จะเกิดขึ้นในอนาคต ซึ่งจะส่งผลดีต่อทั้งประสิทธิภาพ ความปลอดภัย และความเท่าเทียมในการเข้าถึงบริการทางการเงินของคนไทย

อย่างไรก็ตาม การเดินทางสู่ สังคมไร้เงินสด อย่างเต็มรูปแบบยังคงมีประเด็นท้าทายที่ต้องจัดการอย่างรอบคอบ ทั้งในมิติของเทคโนโลยี กฎหมาย และสังคม การติดตามความคืบหน้าของโครงการเงินบาทดิจิทัลจึงเป็นสิ่งสำคัญสำหรับทั้งประชาชนและภาคธุรกิจ เพื่อเตรียมพร้อมปรับตัวและใช้ประโยชน์จากเทคโนโลยีทางการเงินใหม่ที่จะเข้ามามีบทบาทสำคัญในอนาคตอันใกล้นี้