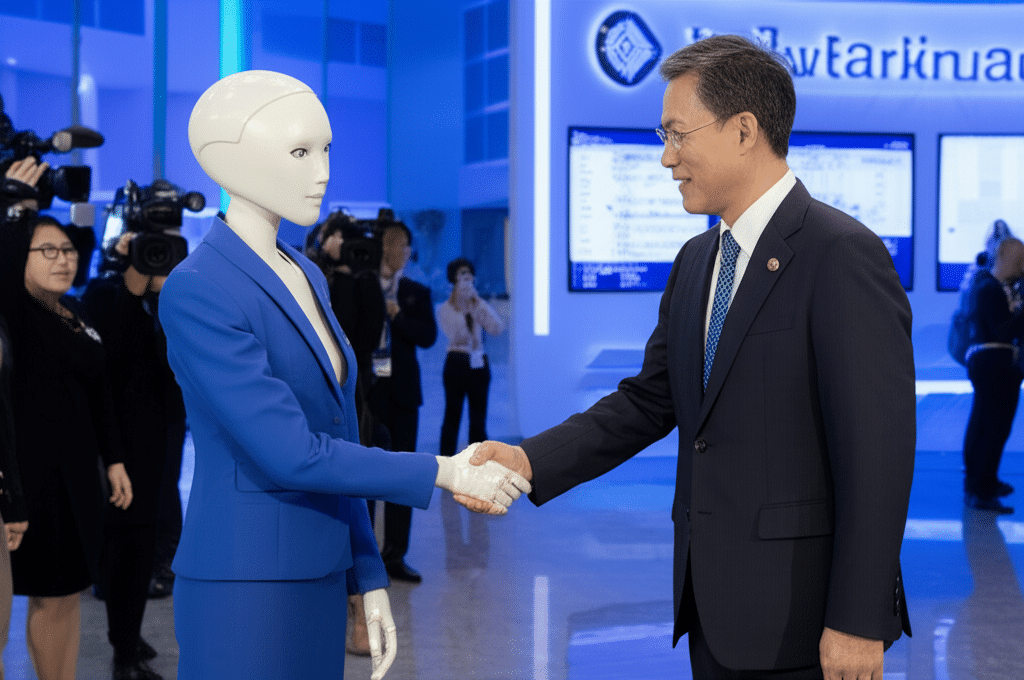

ฮือฮา! แบงก์รัฐเปิดตัว AI ที่ปรึกษาการเงิน

การเปลี่ยนแปลงครั้งสำคัญในวงการการเงินได้เริ่มต้นขึ้น เมื่อมีข่าว ฮือฮา! แบงก์รัฐเปิดตัว AI ที่ปรึกษาการเงิน ซึ่งถือเป็นก้าวใหม่ที่นำเทคโนโลยีปัญญาประดิษฐ์ (AI) มาผสมผสานกับบริการทางการเงินอย่างเต็มรูปแบบ การเปิดตัว ‘น้องการเงิน’ หรือที่ปรึกษาการเงินเสมือนจริง (Virtual Financial Advisor) นี้ไม่ได้เป็นเพียงการเพิ่มช่องทางการบริการ แต่คือการปฏิวัติแนวทางการวางแผนการเงินส่วนบุคคลให้เข้าถึงง่าย สะดวก และแม่นยำยิ่งขึ้นสำหรับคนไทยทุกคน

สรุปประเด็นสำคัญ

- บริการ 24 ชั่วโมง: AI ที่ปรึกษาการเงินพร้อมให้คำแนะนำด้านการลงทุนและวางแผนภาษีได้ตลอดเวลา ผ่านช่องทางดิจิทัล ทำให้การเข้าถึงข้อมูลทางการเงินไม่มีข้อจำกัดด้านเวลาอีกต่อไป

- คำแนะนำเฉพาะบุคคล: เทคโนโลยี AI สามารถวิเคราะห์ข้อมูลและพฤติกรรมทางการเงินของผู้ใช้แต่ละราย เพื่อสร้างสรรค์คำแนะนำที่เหมาะสมและสอดคล้องกับเป้าหมายทางการเงินของแต่ละบุคคลโดยเฉพาะ

- ยกระดับประสิทธิภาพ: การนำ AI มาใช้ช่วยเพิ่มความรวดเร็วและแม่นยำในกระบวนการต่างๆ เช่น การอนุมัติสินเชื่อรายย่อยแบบอัตโนมัติ 100% ซึ่งช่วยลดขั้นตอนและต้นทุนการดำเนินงานของธนาคาร

- ส่งเสริมความรู้ทางการเงิน: บริการนี้ถูกออกแบบมาเพื่อเป็นเครื่องมือช่วยให้ผู้ใช้ โดยเฉพาะกลุ่มที่ขาดความรู้หรือเวลาในการศึกษาเรื่องการเงิน สามารถทำความเข้าใจและจัดการสุขภาพทางการเงินของตนเองได้ดียิ่งขึ้น

- การขับเคลื่อนเชิงยุทธศาสตร์: การพัฒนาเทคโนโลยีนี้สอดคล้องกับยุทธศาสตร์ AI แห่งชาติ ที่ภาครัฐและเอกชนร่วมกันผลักดันเพื่อสร้างระบบนิเวศด้านปัญญาประดิษฐ์ให้แข็งแกร่งและยั่งยืน

การมาถึงของ AI ที่ปรึกษาการเงินนับเป็นจุดเปลี่ยนที่น่าจับตา ซึ่งสะท้อนให้เห็นถึงความมุ่งมั่นของสถาบันการเงินในการนำนวัตกรรมมาปรับใช้ เพื่อตอบสนองความต้องการของลูกค้าในยุคดิจิทัลได้อย่างแท้จริง เทคโนโลยีนี้ไม่เพียงแต่จะสร้างความสะดวกสบาย แต่ยังเปิดโอกาสให้ผู้คนสามารถบรรลุเป้าหมายทางการเงินได้อย่างมีประสิทธิภาพมากขึ้น

นิยามใหม่ของที่ปรึกษาการเงินในยุคดิจิทัล

ในอดีต การขอคำปรึกษาด้านการเงินมักเกี่ยวข้องกับการนัดหมายผู้เชี่ยวชาญ การเตรียมเอกสาร และการพูดคุยที่ใช้เวลาพอสมควร อย่างไรก็ตาม การมาถึงของเทคโนโลยีปัญญาประดิษฐ์ได้ทลายข้อจำกัดเหล่านี้ลง และสร้างนิยามใหม่ของการให้คำปรึกษาทางการเงินที่ทันสมัยและเข้าถึงได้ง่ายกว่าเดิม

AI ที่ปรึกษาการเงินคืออะไร?

AI ที่ปรึกษาการเงิน หรือ Virtual Advisor คือโปรแกรมคอมพิวเตอร์อัจฉริยะที่ขับเคลื่อนด้วยเทคโนโลยีปัญญาประดิษฐ์ ซึ่งถูกออกแบบมาเพื่อทำหน้าที่เสมือนที่ปรึกษาทางการเงินส่วนตัว โดยสามารถให้คำแนะนำด้านการวางแผนการเงิน การลงทุน การออม และการจัดการภาษีได้อย่างครบวงจร ระบบนี้ทำงานโดยการรวบรวมและวิเคราะห์ข้อมูลทางการเงินของผู้ใช้งาน เช่น รายรับ-รายจ่าย, รูปแบบการใช้เงิน, ระดับความเสี่ยงที่ยอมรับได้ และเป้าหมายทางการเงิน เพื่อประมวลผลและนำเสนอแนวทางที่เหมาะสมที่สุดสำหรับแต่ละบุคคล

ความโดดเด่นของ AI ประเภทนี้คือการเป็น AI Agentic ซึ่งหมายถึงความสามารถในการดำเนินการและตัดสินใจเชิงรุกเพื่อบรรลุเป้าหมายที่กำหนดไว้ได้ด้วยตนเอง ไม่ใช่แค่การตอบคำถามตามสคริปต์ แต่สามารถปรับเปลี่ยนคำแนะนำได้แบบเรียลไทม์ตามสภาวะตลาดที่ผันผวน หรือเมื่อพฤติกรรมทางการเงินของผู้ใช้เปลี่ยนแปลงไป

ความแตกต่างจากบริการให้คำปรึกษาแบบดั้งเดิม

แม้ว่าเป้าหมายหลักของการให้คำปรึกษาจะยังคงเป็นการช่วยให้ลูกค้าบรรลุเป้าหมายทางการเงิน แต่ AI ที่ปรึกษาการเงินมีความแตกต่างจากที่ปรึกษาที่เป็นมนุษย์ในหลายมิติ ที่สำคัญคือความสามารถในการให้บริการได้ตลอด 24 ชั่วโมง ทุกวัน โดยไม่มีข้อจำกัดด้านสถานที่และเวลา ผู้ใช้สามารถเข้าถึงคำแนะนำได้ทันทีผ่านแอปพลิเคชันบนสมาร์ทโฟน

นอกจากนี้ AI ยังมีความสามารถในการประมวลผลข้อมูลจำนวนมหาศาล (Big Data) ได้อย่างรวดเร็วและแม่นยำ ทำให้คำแนะนำที่ได้มาจากการวิเคราะห์ข้อมูลเชิงลึก ไม่ว่าจะเป็นประวัติการทำธุรกรรม พฤติกรรมการใช้จ่าย หรือข้อมูลตลาดล่าสุด ซึ่งอาจเป็นเรื่องยากสำหรับมนุษย์ที่จะวิเคราะห์ได้อย่างครอบคลุมในเวลาอันสั้น ขณะเดียวกัน บริการแบบดั้งเดิมอาจมีจุดเด่นในด้านการสร้างความสัมพันธ์และความไว้วางใจผ่านการปฏิสัมพันธ์ระหว่างบุคคล ซึ่งเป็นสิ่งที่เทคโนโลยียังต้องพัฒนาต่อไปเพื่อสร้างความเชื่อมั่นในระยะยาว

ปรากฏการณ์ AI-First Bank ในประเทศไทย

แนวคิด AI-First Bank คือการที่สถาบันการเงินนำปัญญาประดิษฐ์มาเป็นแกนหลักในการขับเคลื่อนธุรกิจและบริการทุกภาคส่วน ตั้งแต่การดำเนินงานภายในไปจนถึงการสร้างประสบการณ์ให้กับลูกค้า ซึ่งในประเทศไทยเริ่มเห็นภาพที่ชัดเจนขึ้นจากการประกาศตัวของธนาคารชั้นนำหลายแห่ง

กรณีศึกษา: ธนาคารไทยพาณิชย์กับการปฏิวัติบริการ

ธนาคารไทยพาณิชย์ (SCB) เป็นหนึ่งในตัวอย่างที่ชัดเจนที่สุดของการมุ่งสู่การเป็น AI-First Bank แห่งแรกในประเทศไทย โดยได้นำ AI มาประยุกต์ใช้ในหลากหลายมิติเพื่อปฏิวัติบริการทางการเงิน ตัวอย่างเช่น:

- การอนุมัติสินเชื่อรายย่อยอัตโนมัติ: SCB ได้พัฒนาระบบที่ใช้ AI ในการวิเคราะห์ข้อมูลเพื่ออนุมัติสินเชื่อรายย่อยแบบ 100% ซึ่งช่วยลดระยะเวลาในกระบวนการอนุมัติจากหลายวันเหลือเพียงไม่กี่นาที สร้างโอกาสให้ผู้คนเข้าถึงแหล่งเงินทุนได้ง่ายและรวดเร็วยิ่งขึ้น

- แชตบอตให้คำแนะนำการลงทุน: มีการนำแชตบอตอัจฉริยะมาใช้เพื่อให้ข้อมูลและคำแนะนำเบื้องต้นเกี่ยวกับการลงทุน ช่วยให้ลูกค้ารายย่อยสามารถเข้าถึงความรู้ด้านการลงทุนได้สะดวกขึ้น

- ผู้ช่วยที่ปรึกษาทางการเงินแบบเรียลไทม์: ระบบ AI สามารถติดตามและวิเคราะห์สภาวะตลาดที่เปลี่ยนแปลงตลอดเวลา และปรับเปลี่ยนคำแนะนำการลงทุนให้สอดคล้องกับสถานการณ์ปัจจุบันได้อย่างทันท่วงที เพื่อเพิ่มโอกาสในการสร้างผลตอบแทนและบริหารความเสี่ยงได้อย่างมีประสิทธิภาพ

โมเดลความร่วมมือเพื่อวิเคราะห์พฤติกรรมลูกค้า

นอกจากการพัฒนาเทคโนโลยีภายในองค์กรแล้ว การร่วมมือกับบริษัทเทคโนโลยีชั้นนำก็เป็นอีกหนึ่งกลยุทธ์สำคัญ ตัวอย่างเช่นความร่วมมือของธนาคาร Techcombank กับบริษัท Personetics ซึ่งเป็นผู้เชี่ยวชาญด้าน AI สำหรับสถาบันการเงิน โดยใช้เทคโนโลยีปัญญาประดิษฐ์เพื่อวิเคราะห์ประวัติและพฤติกรรมทางการเงินของลูกค้าในเชิงลึก

การวิเคราะห์พฤติกรรมนี้ทำให้ธนาคารสามารถนำเสนอคำแนะนำที่ตรงจุดและเป็นประโยชน์ต่อผู้ใช้ได้อย่างแท้จริง เช่น การแนะนำแผนการออมเงินที่เหมาะสมกับไลฟ์สไตล์, การเสนอทางเลือกลงทุนที่สอดคล้องกับเป้าหมายและความเสี่ยง, และการแจ้งเตือนเมื่อมีการใช้จ่ายเกินงบประมาณที่ตั้งไว้ หรือเมื่อมีรายการชำระเงินที่ผิดปกติเกิดขึ้น เป้าหมายสูงสุดคือการช่วยให้ผู้ใช้มีสุขภาพทางการเงินที่ดีและสามารถตัดสินใจทางการเงินได้อย่างมั่นใจ

โมเดลความร่วมมือลักษณะนี้สะท้อนให้เห็นว่า อนาคตของเทคโนโลยีการเงินไม่ได้จำกัดอยู่แค่การพัฒนาโดยธนาคารเพียงอย่างเดียว แต่เป็นการสร้างระบบนิเวศที่แข็งแกร่งร่วมกับพันธมิตรทางเทคโนโลยี เพื่อส่งมอบบริการที่ดีที่สุดให้กับผู้บริโภค

เป้าหมายหลักของการนำ AI มาใช้ในภาคธนาคาร

การที่ธนาคารรัฐและธนาคารพาณิชย์ต่างหันมาลงทุนและพัฒนา AI ที่ปรึกษาการเงิน อย่างจริงจังนั้น มีเป้าหมายที่ชัดเจนหลายประการ ซึ่งล้วนส่งผลดีต่อทั้งผู้ใช้บริการและตัวองค์กรเอง

ยกระดับประสบการณ์ลูกค้าสู่ความเป็นส่วนตัวสูงสุด

เป้าหมายอันดับแรกคือการมอบบริการที่ตอบสนองความต้องการของลูกค้าแต่ละรายได้อย่างแท้จริง (Personalization) ด้วยความสามารถของ AI ในการวิเคราะห์ข้อมูลส่วนบุคคล ทำให้ธนาคารสามารถนำเสนอผลิตภัณฑ์ คำแนะนำ และโปรโมชันที่สอดคล้องกับความต้องการและสถานะทางการเงินของลูกค้าได้อย่างแม่นยำ ประกอบกับการให้บริการตลอด 24 ชั่วโมง ทำให้ลูกค้าได้รับความสะดวกสบายและรู้สึกว่าธนาคารเป็นผู้ช่วยส่วนตัวที่พร้อมให้คำปรึกษาทุกเมื่อ

เพิ่มประสิทธิภาพและลดต้นทุนการดำเนินงาน

ในฝั่งของการดำเนินงานภายใน AI เข้ามามีบทบาทสำคัญในการทำงานซ้ำๆ ที่ต้องใช้การวิเคราะห์ข้อมูลจำนวนมาก เช่น กระบวนการพิจารณาสินเชื่อ การตรวจสอบเอกสาร หรือการตอบคำถามพื้นฐานของลูกค้า การใช้ระบบอัตโนมัติเหล่านี้ไม่เพียงแต่ช่วยลดความผิดพลาดที่อาจเกิดจากมนุษย์ แต่ยังช่วยลดระยะเวลาและต้นทุนในการดำเนินงานได้อย่างมีนัยสำคัญ ทำให้พนักงานสามารถทุ่มเทเวลาไปกับงานที่ต้องใช้ความคิดสร้างสรรค์และการตัดสินใจที่ซับซ้อนมากขึ้น

ส่งเสริมความรู้และความมั่นคงทางการเงิน

อีกหนึ่งเป้าหมายที่สำคัญคือการส่งเสริมความรู้ทางการเงิน (Financial Literacy) ให้กับประชาชนในวงกว้าง โดยเฉพาะกลุ่มที่อาจไม่เคยเข้าถึงบริการที่ปรึกษาทางการเงินมาก่อน เช่น กลุ่มคนรุ่นใหม่ หรือผู้ที่ไม่มีเวลาศึกษาข้อมูลการเงินที่ซับซ้อน AI ที่ปรึกษาการเงินทำหน้าที่เป็นเครื่องมือที่ช่วยย่อยข้อมูลที่ยากให้เข้าใจง่าย และกระตุ้นให้ผู้ใช้หันมาใส่ใจกับการวางแผนการเงินมากขึ้น เพื่อสร้างความมั่นคงทางการเงินในระยะยาวและบรรลุเป้าหมายชีวิตที่ตั้งไว้

ขอบเขตการทำงานของ AI ที่ปรึกษาการเงิน

AI ที่ปรึกษาการเงินมีความสามารถที่หลากหลายและครอบคลุมบริการทางการเงินส่วนบุคคลในหลายด้าน โดยสามารถแบ่งขอบเขตการทำงานหลักๆ ได้ดังตารางต่อไปนี้

| ประเภทบริการ | คำอธิบายการทำงานของ AI | ประโยชน์ต่อผู้ใช้งาน |

|---|---|---|

| การวางแผนการลงทุน | วิเคราะห์ข้อมูลตลาด, ประเมินระดับความเสี่ยงที่ผู้ใช้ยอมรับได้ และจัดสรรพอร์ตการลงทุน (Asset Allocation) ที่เหมาะสม | ได้รับแผนการลงทุนที่ปรับให้เข้ากับเป้าหมายและความเสี่ยงส่วนบุคคล พร้อมคำแนะนำในการปรับพอร์ตตามสภาวะตลาด |

| การวางแผนภาษี | คำนวณภาระภาษีจากข้อมูลรายได้และค่าลดหย่อน พร้อมทั้งแนะนำผลิตภัณฑ์ทางการเงินที่ช่วยประหยัดภาษี เช่น กองทุน SSF/RMF | บริหารจัดการภาษีได้อย่างมีประสิทธิภาพสูงสุด และไม่พลาดสิทธิประโยชน์ทางภาษีที่ควรจะได้รับ |

| การจัดการการเงินส่วนบุคคล (PFM) | ติดตามและจัดหมวดหมู่รายรับ-รายจ่ายอัตโนมัติ, วิเคราะห์พฤติกรรมการใช้จ่าย และแจ้งเตือนเมื่อใช้จ่ายเกินงบ | เห็นภาพรวมสุขภาพทางการเงินของตนเองชัดเจนขึ้น สามารถควบคุมวินัยการใช้จ่ายและเพิ่มเงินออมได้ตามเป้า |

| การจัดการสินเชื่อ | ประเมินความสามารถในการชำระหนี้และอนุมัติสินเชื่อเบื้องต้นโดยอัตโนมัติ พร้อมแนะนำผลิตภัณฑ์สินเชื่อที่เหมาะสม | กระบวนการขอสินเชื่อรวดเร็วขึ้น เพิ่มโอกาสในการเข้าถึงแหล่งเงินทุนที่จำเป็นในเวลาที่ต้องการ |

อนาคตและความท้าทายของ Virtual Advisor

แม้ว่าศักยภาพของ Virtual Advisor จะมีแนวโน้มที่สดใส แต่การนำมาใช้งานอย่างแพร่หลายยังคงมีความท้าทายที่สถาบันการเงินและหน่วยงานที่เกี่ยวข้องต้องเผชิญและร่วมกันแก้ไข เพื่อสร้างความเชื่อมั่นและทำให้เทคโนโลยีนี้เกิดประโยชน์สูงสุด

ความปลอดภัยของข้อมูลและความเชื่อมั่นของผู้ใช้

ความท้าทายที่สำคัญที่สุดประการหนึ่งคือเรื่องความปลอดภัยของข้อมูลส่วนบุคคล (Data Privacy & Security) เนื่องจากการทำงานของ AI จำเป็นต้องอาศัยข้อมูลทางการเงินที่มีความละเอียดอ่อน ดังนั้น ธนาคารจึงต้องมีมาตรการรักษาความปลอดภัยทางไซเบอร์ที่รัดกุมและโปร่งใส เพื่อสร้างความมั่นใจให้กับผู้ใช้งานว่าข้อมูลของพวกเขาจะถูกจัดเก็บและใช้งานอย่างปลอดภัย

นอกจากนี้ การสร้างความเชื่อมั่น (Trust) ในคำแนะนำของ AI ก็เป็นอีกหนึ่งประเด็นสำคัญ ผู้ใช้งานจำเป็นต้องเข้าใจหลักการทำงานของ AI และเชื่อมั่นว่าคำแนะนำที่ได้รับนั้นเป็นไปเพื่อประโยชน์สูงสุดของตนเอง ไม่ได้มีผลประโยชน์ทับซ้อนของธนาคารแอบแฝง การสื่อสารที่ชัดเจนและการให้ความรู้แก่ผู้ใช้จึงเป็นกุญแจสำคัญในการสร้างการยอมรับในระยะยาว

บทบาทภาครัฐในการขับเคลื่อนระบบนิเวศ AI

ความสำเร็จของการนำ AI มาใช้ในภาคการเงินไม่ได้ขึ้นอยู่กับภาคเอกชนเพียงอย่างเดียว แต่ยังต้องการการสนับสนุนจากภาครัฐอย่างจริงจัง ในบริบทของประเทศไทย รัฐบาลและหน่วยงานที่เกี่ยวข้องได้เริ่มขับเคลื่อนยุทธศาสตร์ AI แห่งชาติ เพื่อผลักดันให้เกิดระบบนิเวศ (Ecosystem) ที่เอื้อต่อการพัฒนาและวิจัยเทคโนโลยีปัญญาประดิษฐ์ ซึ่งรวมถึงการพัฒนาโครงสร้างพื้นฐานด้านข้อมูล, การสร้างบุคลากรที่มีความเชี่ยวชาญ และการออกกฎระเบียบที่เหมาะสม เพื่อรองรับการเติบโตของแอปพลิเคชันและโมเดล AI ทางการเงินในอนาคตอย่างยั่งยืน

บทสรุป: ก้าวต่อไปของภูมิทัศน์การเงินไทย

การที่แบงก์รัฐเปิดตัว AI ที่ปรึกษาการเงิน ถือเป็นสัญญาณที่ชัดเจนว่าภูมิทัศน์ของอุตสาหกรรมการเงินในประเทศไทยกำลังก้าวเข้าสู่ยุคใหม่ที่ขับเคลื่อนด้วยข้อมูลและเทคโนโลยีอัจฉริยะ บริการ Virtual Advisor ไม่ได้เป็นเพียงนวัตกรรมที่สร้างความสะดวกสบาย แต่ยังเป็นเครื่องมือสำคัญที่จะช่วยเสริมสร้างศักยภาพทางการเงินให้กับคนไทย ทำให้การวางแผนการเงินที่เคยเป็นเรื่องซับซ้อนและเข้าถึงยาก กลายเป็นเรื่องที่ทุกคนสามารถจัดการได้ด้วยตนเอง

การเดินทางของ เทคโนโลยีการเงิน ที่มี AI เป็นหัวใจสำคัญเพิ่งเริ่มต้นขึ้นเท่านั้น และยังมีโอกาสในการพัฒนาอีกมากในอนาคต การผสานศักยภาพของปัญญาประดิษฐ์เข้ากับความเข้าใจในความต้องการของมนุษย์ จะเป็นกุญแจสำคัญที่นำไปสู่บริการทางการเงินที่ชาญฉลาด เป็นธรรม และสร้างความมั่งคั่งที่ยั่งยืนให้กับสังคมไทยต่อไป